20180814・林昱均/台北報導

要保人=被保人 繼承保單 免計遺產稅 須為生前長期所投保

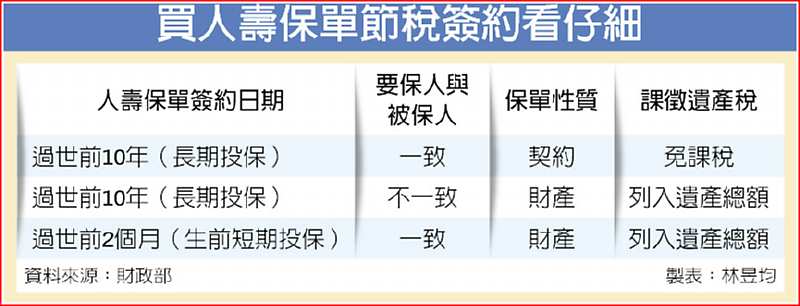

靠壽險保單節稅,契約得看仔細了。財部官員指出,依遺贈稅法規定,只有一種狀況的保單免計入遺產總額,就是保單的要保人與被保險人都是過世者,而且必須是生前長期所投保,非重病或身故前的「詐保」,才能免計遺產稅。

現行遺產及贈與稅法第16條第9款規定,約定被繼承人死亡時,給付其所指定受益人之人壽保險金額,不計入遺產總額,指的是要保人與被保險人同一人時,在要保人死亡時,把保單的人壽保險金額給付給指定受益人免計遺產稅。

反之,當要保人與被保險人不同人時,要保人如以家人為被保險人購買保險,當要保人死亡時,因保險事故尚未發生,並不涉及保險金額給付,但其投保保單是具有價值的財產,為被繼承人的遺產,應依規定列入遺產課稅。

南區國稅局日前查到A先生在死亡前2年內出售多筆房地,獲利達3,000萬元,但是繼承人配偶B小姐僅申報A先生遺留存款1,000萬元,國稅局也多方尋找2,000萬元差額的下落。

後續稅務員發現,A生前為配偶及子女投保多筆人壽保單,要保人為A先生,但被保險人卻是其配偶及子女,依法將A價值2,000萬元保單併入遺產總額課徵10%稅負(遺產總額未超過5,000萬元適用10%稅率),並依照遺贈稅法第45條短漏報情形裁處2倍以下罰鍰,最後B小姐遭裁處200萬元。

官員認為,A先生在生前2年重病期間大量買進高額人壽保單,顯見其意圖,因此即使A在簽約時要保人與被保險人都是自己,恐怕國稅局也會用專案處理,最後仍須課徵保單的遺產稅。