合庫迎利多房貸風險權數降千億

針對系統性重要銀行,金管會16日將約合庫座談,擬再提建議

金管會日前放送利多,指房貸最低風險權數可由現行35%降為20%,且將提高零售型放款曝險額適用75%權重的門檻。合庫金控暨合作金庫銀行董事長雷仲達11日指出,初步估算合庫銀將可因此降低1千億元的風險權數,他認為金管會改變風險權數的決定「是對的」。

兆豐金控暨兆豐銀行董事長張兆順也表示,全世界沒有房貸的風險權數像台灣這麼高,金管會的放寬符合國際潮流,至於兆豐的影響數,目前還在估算中。

雷仲達指出,目前台灣自用房貸的風險權數為35%,採用國際的LTV(放款成數)法,將可提高銀行的資本適足率。

金管會今年6月底選定中國信託銀行、國泰世華銀、台北富邦銀、兆豐銀、合作金庫銀行為國內系統性重要銀行(D-SIBs),要求在2023年底前資本適足率要比其他銀行多加4個百分點,即普通股權益比率、第一類資本比率、資本適足率要達11%、12.5%、14.5%,其中包含2個百分點的內部管理資本。

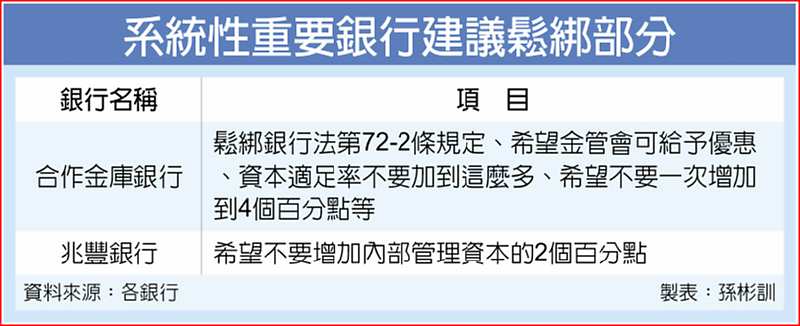

雷仲達說,合庫銀行將在9月16日與金管會座談,會提出多項建議,像是國外的系統性重要銀行資本適足率並沒有加到這麼多的百分點,香港為2.5個百分點,整體來看,國外很少超過3.5個百分點。

他強調,被列入系統性重要銀行是榮譽與責任,但台灣的銀行業並沒有差別這麼大,因此希望金管會可以給予優惠或資本適足率不要加到這麼多,或是希望不要一次增加到4個百分點。

張兆順也說,全世界的系統性重要銀行,大多數都只加緩衝資本,這方面是合理的,國際大多數系統性重要銀行增加資本適足率約在1.5~3.5個百分點,目前大多數為2個百分點,台灣目前方案為增加4個百分點,增加內部管理資本的部分「不合理」;台灣前十大銀行相差不多,系統性重要銀行增提資本,會造成競爭不公平。

對於未來可能的增資計畫,雷仲達說,在金管會放送利多前的試算,2019、2020年還沒有增資壓力,但之後將有增資壓力,銀行上繳金控的盈餘也可能縮水。張兆順則說,等確認增加的資本適足率後,兆豐銀行會先採取盈餘轉增資的方案因應。